Rozliczanie kosztów podróży służbowej..

Czy możemy odliczać dojazd z domu do pracy?

Dojazd do stałego miejsca pracy nie jest traktowany jako koszt firmy. To ile mil codziennie dojeżdżamy do pracy jest kwestią naszego wyboru miejsca zamieszkania.

Dyrektor jednoosobowej spółki ltd lub osoba samozatrudniona, która świadczy usługi dla jednego pracodawcy i codziennie dojeżdża do tego samego miejsca pracy jest przez HMRC traktowany tak jak każdy inny pracownik i nie może odliczac sobie kosztów dojazdów z domu do stałego miejsca pracy!

Od zmian, które HMRC wprowadziło w kwietniu 2016 roku, od podatku możemy odliczać tylko koszty podróży związane z wykonywaniem obowiązkow związanych z zatrudnieniem np.wizyta w banku, spotkanie z księgową lub zakupy związane z prowadzeniem działalnosci oraz dojazd na spotkania biznesowe.

Odliczać możemy również koszty związane z dojazdem do tymczasowego miejsca pracy.

Co kwalifikujemy jako tymczasowe miejsce pracy?

Najprościej mówiąc jest to sytuacja ,gdy przedsiębiorca ma różnych zleceniodawców i dojeżdża w różne miejsca pracy, np. fryzjerka, która dojezdza do klientów, lub księgowa, która swiadczy stałe usługi ale nie dojeżdża do siedziby klienta codziennie tylko przykładowo raz w tygodniu/miesiącu.

Jak rozliczamy koszty podróży służbowych?

Koszty podróży slużbowych mogą rozliczać przedsiębiorcy, na których samochód jest zarejestrowany. Mogą oni wybrać z dwóch sposobów. Wybrany sposób rozliczeń można zmienic dopiero po zmianie auta.

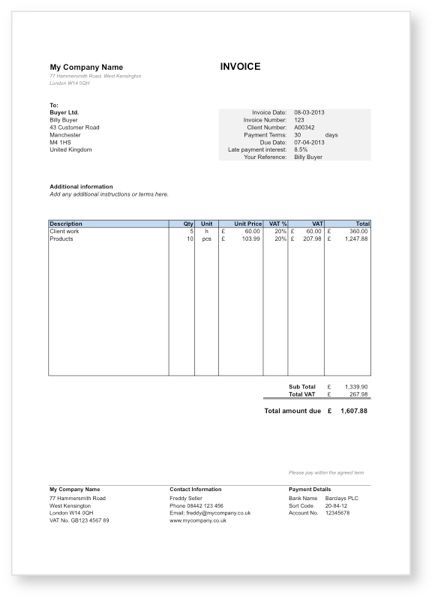

Sposób pierwszy- actual expenses method polega na zbieraniu wszystkich rachunków związanych z używaniem auta (paliwo, ubezpieczenie, parkingi itd)

Jeśli auto jest używane rownież w celach prywatnych, koszty rozliczamy procentowo.

Dla przykładu jeśli uważamy, że auto w celach służbowych używamy w 50 % a roczna suma wszystkich poniesionych kosztów to £5000, kwota odliczona od dochodu firmy będzie wynosić £2500.

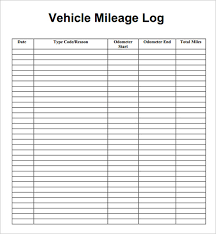

Sposób drugi- fixed millage rate polega na rozliczaniu przebytych mil. Niezbędne jest tu prowadzenie spisu przebytych mil tzw. millage log, w którym zapisujemy wszystkie podróze, ich cel oraz ilosc mil. Dobrą praktyką jest również spisywanie stanu licznika przed i po podróży.

Ilość przebytych mil mnożymy przez obowiązujaca stawke za mile.To daje nam koszt podróży służbowych, który możemy odliczyć.

Dla przykładu liczba przejechanych mil w celach słuzbowych w ciągu roku to 4000, mnożymy to przez stawke £0.45 (powyżej 10000 mil stawka za mile zmienia sie na £0.25) co daje nam £1800 do odliczenia jako koszty firmy.

Należy pamiętać że wybierając tą metode nie możemy już odliczyć innych kosztów takich jak ubezpieczenie czy paliwo.

Więcej informacji na ten temat można znalezć bezpośrednio na stronie HMRC: https://www.gov.uk/government/publications/employment-intermediaries-travel-expense-guidance/travel-and-subsistence-expenses-for-workers-engaged-through-employment-intermediaries-from-6-april-2016